31 marca, 2021

Nowe technologie

Quo vadis e-commerce?

Handel elektroniczny od kilku lat jest wskazywany jako jeden z ważniejszych trendów w rozwoju łańcucha dostaw. Nikt nie mógł przewidzieć, że ten proces stanie się liderem wśród inwestycji czynionych przez przedsiębiorstwa niemal każdej branży. Olbrzymie nakłady poniesione są na etapy tzw. “ostatniej mili”, co świetnie ukazują ostatnie działania Inpost, Amazona czy Aliexpress. E-commerce jest jednak dużo szerszym zagadnieniem.

Jak bardzo jesteśmy w stanie zautomatyzować proces realizacji zakupów sieciowych w ciągu najbliższych lat? O opinię poprosiliśmy 3 ekspertów w swoich dziedzinach.

7 na 10 internautów dokonało w 2020 roku zakupów online

Papierkiem lakmusowym rozwoju e-commerce na świecie są wciąż Stany Zjednoczone, gdzie zakupów online dokonuje się najwięcej. Posiłkując się raportem organizacji Digital Commerce 360, rok 2020, w odniesieniu do roku poprzedniego, przyniósł wzrost zysków ze sprzedaży internetowej o… 44%. Dla porównania, rozwinięty technologicznie i logistycznie kraj, jakim jest Polska osiągnął wzrost 30%, zresztą najwyższy w Europie. Amerykański Amazon wskazał, że w styczniu 2021 zauważył wzrost odwiedzin strony o 20% względem stycznia 2020. Porównanie lutego dla obu lat wykazuje już wzrost o 37%. Czego brakuje Europie by osiągnąć taki wzrost? Zapytaliśmy o ocenę Arkadiusza Kawę, eksperta ds. e-commerce, dyrektora Łukasiewicz – Instytutu Logistyki i Magazynowania i profesora z Wyższej Szkoły Logistyki w Poznaniu.

“W zasadzie to największy udział w sprzedaży internetowej na świecie mają Chińczycy zarówno wartościowo, jak również pod względem udział w sprzedaży całkowitej. Według danych eMarketera w 2020 roku e-commerce osiągnął 2,3 biliona USD i stanowił ok. 45% całkowitej sprzedaży. W USA było to odpowiednio 0,7 biliona USD i 14,5%. W tym roku ma być przełamana bariera 50% w Chinach. Oznacza to, że Chińczycy będą kupować więcej przez Internet niż w sklepach tradycyjnych. Europa w 2020 r. osiągnęła ze sprzedaży internetowej ok. 0,7 biliona, co stanowiło ok. 21% całości sprzedaży. Jak widać z tych wartości, Europejczycy nie różnią się wiele od amerykańskich kolegów. Natomiast znacznie różnimy się od Chińczyków. Azjaci bardzo szybko przełamali bariery i nie mają obaw związanych ze sprzedażą internetową. W pewnych obszarach sami kreują nowe rozwiązania. W Chinach dominują zakupy przez telefon z wykorzystaniem elektronicznych płatności. Znacznie bardziej rozwinięte są dostawy w modelu OOH (out of home), czyli z odbiorem w automatach paczkowych i punktach PUDO. Bardziej popularne są również szybkie dostawy i zakupy transgraniczne (cross border e-commerce). Duże znaczenie ma również sprzedaż na żywo (livestream shopping), która w Europie zaczęła rozwijać się podczas pandemii i zamknięcia sklepów stacjonarnych.”

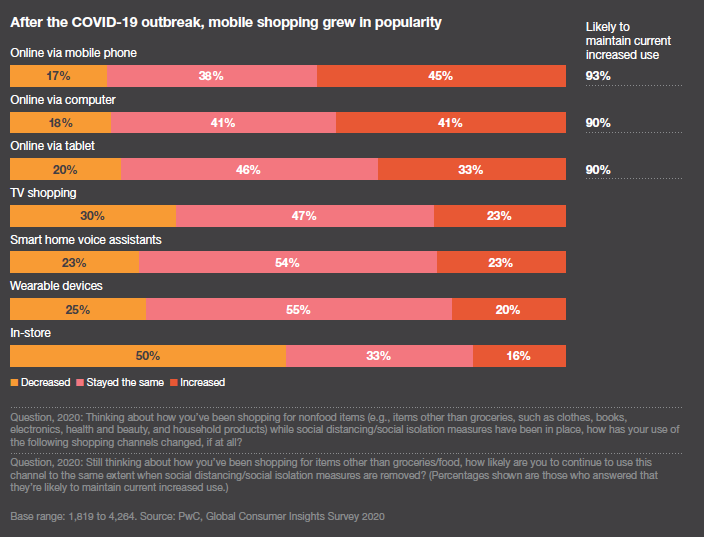

W raporcie Global Consumer Insights Survey 2020 przygotowanym przez PwC, czytamy, że klasyczne zakupy w sklepie zmniejszyły się o 50% w porównaniu z czasem przed pandemią, natomiast zakupy dokonywane online przez telefon wzrosły o 45%. Najpopularniejszym towarem kupowanym w internecie były ubrania – 64%, kolejno usługi cateringowe – 29%, akcesoria i meble do domu – 28% (dane Eurostat). Jako producenci oprogramowania do optymalizacji załadunku, zauważyliśmy wzrost zainteresowania właśnie branży meblarskiej i KEP, w szczególności po wprowadzeniu możliwości integracji z systemami do zarządzania transportem. A jak wygląda sytuacja z e-grocery?

Oprócz trendu mobilnych zakupów, podczas pandemii popularność zwiększyły zakupy spożywcze robione online. Jak wynika z raportu Online Grocery – Global Market Trajectory & Analytics w związku z kryzysem COVID-19 globalny rynek artykułów spożywczych online w 2027 roku ma osiągnąć wielkość 550,7 miliarda dolarów, rosnąc o 15,7% w latach 2020-2027

Business Insider z kolei twierdzi, że w Stanach Zjednoczonych, pomimo “tylko” 2.3% wzrostu popularności internetowych zakupów spożywczych w 2020, rok 2024 “obsłuży” 55% amerykańskich klientów.

Ubiegły rok wykazał, że zwiększenie zapotrzebowania na zakupy spożywcze przewyższyły możliwości dostawców na całym świecie, przez co wzrost zakupów, choć zauważalny, nie był tak spektakularny jak w przypadku innych branż. Czy w związku z przyzwyczajeniem się ludzi do, już nie takiej wyjątkowej, sytuacji oraz perspektywa powrotu do normalności, spowoduje dalsze powstrzymywanie się od inwestycji? Lodówkomaty w dalszym ciągu nie są tak popularne jak wyraźna ekspansja klasycznych paczkomatów na świecie, a mieszkańcy mniejszych miast w ogóle dostępu do takiej usługi nie mają. Czy to wynik małej opłacalności?

Arkadiusz Kawa: “Popularność e-grocery zależy od regionu. W takich krajach jak USA czy Singapur rynek ten rozwijał się dynamicznie dużo wcześniej przed pandemią. W Polsce było inaczej. Udział e-grocery w e-commerce przez ostatnie kilka lat był niezmienny i wynosił ok. 2,4% całego e-commerce, co wskazuje na równy wzrost w stosunku do całego e-commerce. W 2019 roku tylko ok. 0,8%. FMCG było kupowanych przez Internet. W ubiegłym roku e-grocery wyraźnie nabrał tempa. E-grocery rosło znacznie szybciej niż pozostałe branże i zwiększył swój udział do 2,7%. w całkowitym e-commerce i do ok. 1,1% w całkowitej sprzedaży FMCG, osiągając ok. 2,1 mld zł obrotów. Dla porównania w 2017 roku rynek ten wynosił nieco ponad 1 mld zł. Dość wolno rozwijający się w ubiegłych latach polski rynek w porównaniu do zachodnich odpowiedników wynikał głównie ze stosunkowo małej popularności tej formy zakupów oraz ograniczonej liczby sprzedawców dostarczających produkty tego samego dnia. Rozwojowi e-grocery nie pomogły problemy firm, które były w Polsce pionierami sprzedaży artykułów spożywczych przez Internet. Najpierw zbankrutowała sieć Alma, potem Tesco zaczęło wycofywać się z wielu miast w Polsce, a potem doszły do tego problemy Piotra i Pawła, który wydawał się być przyszłym liderem w e-grocery. Istotnym problemem jest więc rentowność tego biznesu. Z uwagi na bardzo dużą konkurencję, firmy bazują na małej marży. W 2019 roku w e-commerce wszedł również Lidl, ale na razie ze sprzedażą produktów „nieżywnościowych”. Co ciekawe, Lidl zaczął z produktami niespożywczymi i do dzisiaj nie wprowadził do sprzedaży artykułów spożywczych przez Internet. Wspomniany lodówkomat jest rozwijany przez InPost od ponad 5 lat. Obecnie ma ich ok. 50. Dla porównania od tego czasu InPost postawił ok. 10 tys. standardowych paczkomatów. To wszystko pokazuje, że e-grocery jest bardzo trudną branżą. Nie pomaga też w rozwoju e-grocery gęsta sieć sklepów spożywczych. W Polsce istnieje ponad 70 tys. sklepów, w których można nabyć artykuły spożywcze. Znajdują się w niewielkiej odległości od klientów, którzy często wolą przejść się do sklepu od razu, gdy potrzebują konkretnych produktów. Poza tym cechą charakterystyczną polskich klientów sklepów stacjonarnych jest dość częste robienie zakupów artykułów spożywczych – średnio dwa razy więcej niż w pozostałych krajach UE. Wynika to głównie z mniejszych zarobków i braku miejsca w mieszkaniach na większe zakupy.”

Same day delivery

Jeszcze kilka lat temu sklepy internetowe oferowały dostawę w ciągu 3-4 dni roboczych. Obecnie ten czas jest znacznie krótszy i wynosi nawet 1-2 dni, czego oczekuje około 25% klientów. Przyzwyczajanie ludzi do coraz krótszych czasów dostaw, może niedługo sprawić że coraz więcej osób zacznie korzystać z opcji dostawy tego samego dnia. W tym momencie jest ona zdecydowanie dużo droższa od standardowej, ale jest jednym ze sposobów sklepów internetowych, aby dodatkowo zyskać przewagę nad sklepami stacjonarnymi i co ważniejsze, ma to mocne uzasadnienie w biznesie. Raport PwC (Global Consumer Insights Survey) z 2018 roku, pokazuje, że za dostawę tego samego dnia jest w stanie zapłacić więcej aż 41% konsumentów. Z kolei w raporcie The State of Ecommerce Order Fulfillment & Shipping czytamy, że ponad 80% amerykańskich konsumentów chciałoby mieć możliwość dostawy tego samego dnia, a tylko 50% sprzedawców jest w stanie tę potrzebę zaspokoić. Czy branża KEP zdąży zwiększyć swoje zasoby w najbliższych 2 latach by zaspokoić potrzeby w Polsce i Europie? O analizę poprosiliśmy Pana Mirosława Grala, eksperta ds. ostatniej mili:

“Do roku 2020 branża KEP/CEP była dość przewidywalna. Wiele rynków prezentowało stabilne jedno lub dwucyfrowe wzrosty w zależności od geografii prowadzenia działalności oraz zazwyczaj przewidywalne dla ekspertów zmiany sposobu działalności. Jednak pandemia spowodowała, że wszystkie prognozy oraz założenia stały się nieaktualne i także tutaj mamy do czynienia z <<nową normalnością>>.

W zakresie dostaw tego samego dnia (SSD-same day delivery) przed pandemią zapotrzebowanie na tego typu usługi było ograniczone i wzrosty segmentu oscylowały w granicach 1-4%. W wyniku wielu restrykcji wprowadzanych celem ograniczania rozprzestrzeniania wirusa wiele rynków odnotowało bardzo dynamiczny dochodzący, przykładem niech będzie badanie z Sierpnia 2020 przeprowadzone w USA:

Obserwując zachowania konsumentów, chęć otrzymania zakupionego towaru w możliwie krótkim czasie, niewątpliwie możemy oczekiwać dalszego dynamicznego rozwoju usług SDD w sektorze KEP/CEP. Według badań z przełomu 2019 i 2020 roku ok 30% Europejczyków uważa, że kluczowym dla pomyślnego zamknięcia koszyka zakupowego jest dostępność błyskawicznej dostawy w tym samym dniu. Co więcej, blisko 25% deklaruje chęć uiszczenia dodatkowej dopłaty za pilną dostawę. Popularność pilnych dostaw będzie dodatkowo napędzana poprzez „eksplodujący” sektor e-grocery, szeroką ofertę cateringów dietetycznych oraz posiłków restauracyjnych z dostawą do domu.”

A jak reagują na nową rzeczywistość przewoźnicy i kurierzy?

Mirosław Gral: “Wielcy gracze rynkowi, globalne firmy kurierskie w dalszym ciągu skupiają się na typowych rozwiązaniach w zakresie przesyłek krajowych lub międzynarodowych obsługiwanych w standardach D+1 (dostaw następnego dnia) lub kilku dni w zależności od rodzaju serwisu i dystansu jaki przesyłka musi pokonać. Taki model działania był budowany przez dekady i trudno oczekiwać, aby globalne struktury dostosowały się szybko do modelu dostaw tego samego dnia. Działalność w tym obszarze wymaga innych rozwiązań IT, organizacji pracy kurierów, magazynów dystrybucyjnych oraz sieci dystrybucyjnych, co pociąga za sobą nakłady inwestycyjne i czas. Ponadto rynki różnią się od siebie, wynika to z takich parametrów jak zamożność społeczeństwa, kultura danej społeczności, poziom zaawansowania technologicznego, itp. Różnorodność wymaga indywidualnego podejścia do rynku, co powoduje, że ewentualna próba wdrożenia globalnego rozwiązania SDD może okazać się wielką „klapą” na wielu rynkach. Stąd też podejście firm takich jak DPDgroup, która posiada w swoich strukturach dedykowane rozwiązanie dla usług SDD, jednak jest to oddzielna struktura operacyjna o nazwie Stuart. Trochę inaczej jest w przypadku Amazon’a, gdzie na niektórych rynkach oferuje serwis SDD w ramach własnej sieci Prime, ale jednocześnie posiada udziały w Deliveroo, które specjalizuje się właśnie w obsłudze tego segmentu dostaw.

Dzięki takim działaniom jedna organizacja rozwija w wielu krajach tzw. core biznes czyli usługi krajowe i międzynarodowe, a na niektórych rynkach uruchamia dedykowaną działalność na potrzeby obsługi SDD. Mamy także lokalne firmy, działające od lat, które dostosowały swój profil do trendu i oczekiwań rynku w segmencie pilnych dostaw. Takim przykładem na naszym rynku może być X-press Couriers lub CitySprint w Wielkiej Brytanii, obydwie firmy z powodzeniem wchodzą mocno w obszar dystrybucji SDD. Trzecim typem działalności jest obsługa e-grocery i gotowych dań. W tym obszarze obserwujemy skokowy wręcz przyrost kurierów, którzy rozwijają swoją działalność w kolejnych miastach wykorzystując sytuację jaka powstała w wyniku pandemii i wielu obostrzeń handlowych. Przykładem takiej działalności jest lokalna Stava, DeliGoo oraz globalne marki UberEats czy wcześniej wspomniane Deliveroo.

Konkludując, operatorzy są przygotowani na wzrost zainteresowania dostawami SDD. Eksperci szacują, że zarówno branża KEP, e-commerce i e-grocery będzie rozwijała się dzięki rozwojowi istniejących firm, jak i nowym start-up’om, które mocno inwestują w najnowsze rozwiązania technologiczne (IT) wspierane sztuczną (AI) inteligencją.

Wygrywać będą ci, którzy skutecznie połączą IT z AI osiągając dzięki temu wysoką wydajność operacyjną jednocześnie przyczyniając się do redukcji emisji spalin, która coraz częściej bywa ważnym aspektem decyzji zakupowej klienta oraz dalszego rozwoju działalności firm transportowych.

Ale to już temat na inną historię.”

Usługę dostawy w ten sam dzień oferują już niektóre sklepy internetowe, na przykład Amazon. Dostawy tego samego dnia zazwyczaj dotyczą jednak większych miejscowości, gdzie logistycznie dowiezienie towaru w ten sam dzień jest wykonalne. Dostępność przesyłki tego samego dnia to standard w krajach zachodnich. Amazon już kilka lat temu sporo zainwestował w usprawnienie procesu wysyłki i przyspieszenie dostaw. A dzisiaj 50% Amerykanów posiada Amazon Prime, czyli wykupioną subskrypcję w ramach których może skorzystać z darmowej dostawy tego samego dnia (w wybranych rejonach) lub standardową dostawę za darmo.

Technologiczne i psychologiczne zmniejszanie dystansu

Wszystkie działania związane z e-handlem polegają na zmniejszaniu dystansu, łatwego dostępu, prostego zakupu i szybkiej realizacji. Tymczasem, i pomimo olbrzymiego zainteresowania zakupami, w dalszym ciągu ok. 70% internautów z całego świata opuszcza koszyki zakupowe. Boją się nieznanej formy płatności czy lubią robić zakupy na niby? Co się musi stać by tę konwersję zwiększyć? Przecież to dzięki tej decyzji logistyka inwestuje miliony dolarów, euro i jenów w rozwój e-commerce. O odpowiedź poprosiliśmy Dawida Sadulskiego, współwłaściciela agencji Ecommerce UX OTREE i współautora bestsellerowej książki Ecommerce. Proste odpowiedzi na trudne pytania.

“Problem porzuconych koszyków nie jest najistotniejszy przy procesie zakupowym, ale całość doświadczeń, na które w Polsce składa się w dużej części także niska cena. Ona i koszt transportu decyduje w 60-70% (wg badań Gemiusa) o tym czy ktoś kupi, czy nie. Dlatego można postawić tezę, że przy bardzo atrakcyjnej cenie, użytkownicy byliby w stanie znieść różnego rodzaju niedogodności.

Kluczowym problemem jest brak zaufania do e-sklepów, który powodował to, że średnia konwersja w Polsce wniósł w granicach 1%, gdzie w krajach zachodnich było to nawet do 3% (Wielka Brytania). Oczywiście COVID akurat te parametry na pewno zmieni.

Problem ten zauważają polskie sklepy, które starają się wpłynąć na niego w różnych sposób. Przykładem są np certyfikaty jakości lub inne elementy wizerunkowe mające wzbudzić zaufanie, które np w Krajach Europy Zachodniej są w zasadzie nie stosowane, a w Polsce używa ich nawet 86% sklepów (badania Idealo). Podobnie jest z opiniami klientów, które mają ogromny, a czasem decydujący wpływ na zakupy zaraz po cenie i kosztach transportu.”

Dobra jakość jest w cenie

XXI wiek wraz z postępem technologicznym przyniósł odwrotnie proporcjonalnie zmiany w żywotności sprzedawanych produktów i ich jakości. To powoduje zapotrzebowanie na produkty lokalne (żywność) czy większe zaufanie do domowych manufaktur (np odzież i meble). Jeśli w wyniku pandemii nie nastąpi wyraźny kryzys finansowy jak w 2009, należy spodziewać się dalszego wzrostu sprzedawanych produktów wyższej, od standardowej, jakości i produkowanych lokalnie. Te biznesy również korzystają z e-commerce. Jako dobry przykład może posłużyć kanadyjska firma Lufa z siedzibą w Montrealu, która stworzyła sklep internetowy ze świeżą żywnością, którą sami produkują. Szklarnie z warzywami znajdują się na dachu fizycznego sklepu, a inne produkty, takie jak jaja i chleb, są dostarczane przez lokalnych producentów. Lufa zatrudnia kilku programistów, którzy zajmują się rozwojem oprogramowania. Musi ono brać pod uwagę zbieranie zamówień, zarządzanie magazynem, relacjami z klientami, realizacją dostawy i płatności.

Czy w najbliższych latach doczekamy się takiej sytuacji w których małe biznesy będą na tyle funkcjonalne by tak jak Lufa zarządzać całym procesem i jednocześnie realizować zamówienia na większą skalę? W dobie automatyzacji, i systemów optymalizacyjnych jest to jak najbardziej możliwe.

Oczywiście nie możemy być pewni, które z zachowań konsumentów zmienią się a które zostaną gdy pandemia COVID-19 się zakończy. W tym momencie możemy jednak powiedzieć, że rozwój technologiczny pomoże logistyce w e-commerce, sprostać wymaganiom współczesnych klientów, a najbliższe lata będą stały pod znakiem nowych procesów i rozwiązań, którym już teraz cała branża logistyki powinna się przypatrywać.